笔者曾提及人寿保险制度的源起:起源于古埃及的石匠、古罗马的士兵集资筹措丧葬费用、照顾遗族。到了17世纪伦敦修士的「奠仪预付互助会」是更为接近保险制度的组织,之后更进一步由数学家根据平均寿命、身体状况,计算出不同年龄应该缴付不同的金额,甚至设计出缴费20年或30年的平准费率缴费方式。由此保险制度逐渐形成,发展出以「精算」为基础的人寿保险,开启一个公平的互助制度。

由此可见,保险制度是透过一个「确定」的机制,保证人们在未来的不确定风险发生时,集合众多小笔金额创造单笔高额给付,真正保障后代的生活;若把市面上所有的金融工具摊开来检视,有哪一种可以同时做到有杠杆效果、确定金额、迅速给付的承诺?

除了保险,找不到其他工具了,保险堪称人类有史以来最伟大的发明。

随着人类需求的改变,保险的「保证」功能也从保障遗族生活进一步被运用到传承的领域。

特别是寿险的「杠杆特性」,以及「受益人的保险金请求权来自保险契约」的约定,使得保险在不同家族规划资产的「分配」、「隔离」、「创造」、「维持」、「传承」的运用中,发挥了不可或缺的关键性作用。

●保险契约指定的受益人(兼继承人)抛弃继承时,仍可请求给付保险金

2009年中国台湾一则社会新闻提到一对张姓夫妻在住家同时烧炭自杀身亡,数日后家人破门而入发现已身故多时,平日代步的名车已不知去向,家人虽未听闻死者有经济困难,但研判可能有严重经济压力,名车已遭变卖或被抵押。

看来单纯的社会新闻,时序来到2014年,在一对夫妻烧炭自杀没有留下遗书而留下遗憾,这个案子「保险金给付」与「继承」适用不同条文的判决,因而衍生值得关注的角度。

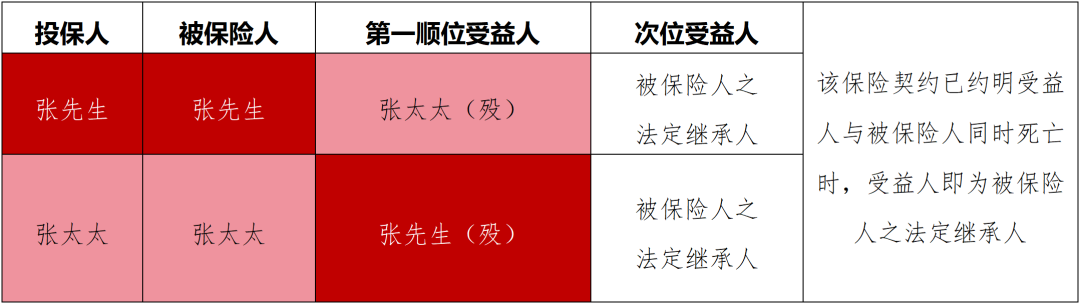

这则新闻的主角张姓夫妻,身故时法定继承人均已抛弃继承;而张姓夫妻生前曾向某人寿保险公司投保了总计上千万保额的终身寿险,当时夫妻双方各是自己保单的投保人、被保险人,以及对方保单的第一顺位受益人。由于两张保单的第一顺位受益人皆已身故,依该保单的条款约定由被保险人的法定继承人为指定受益人,因此,保险公司将身故保险金给付了法定继承人。(参表一)

张姓夫妻的遗产管理人,是由桃园地院选任的两位律师,向该保险公司提起上诉,律师主张,张姓夫妻的继承人在继承发生时已经抛弃继承,这几位继承人应该从继承发生日起就丧失了继承人的身份,并不符合这张保单的指定受益人身份,应依照属地对应的法律:「死亡保险契约未指定受益人者,其保险金额作为被保险人之遗产」保险金应归为被保险人的遗产,给付给遗产管理人。

当地法官认为,该保险契约已约明受益人与被保险人同时死亡时,除另行指定受益人外,投保人即指定被保险人的法定继承人为受益人。因此,依据当地对应规定,该保险金不得作为被保险人的遗产。其法定继承人于事故发生时已经依照该保险契约取得受益人的地位,就有领受该保险金的权利。

依照当地对应规定:「继承之抛弃,溯及于继承开始时发生效力」但是基于保险契约受益人地位,享有本于保险契约向保险公司请求给付保险金的固有权利,并不受影响。「条文中所称受益人,指被保险人或投保人约定享有赔偿请求权之人,投保人或被保险人均得为受益人」法官表示,所谓受益人享有赔偿请求权,是指保险事故发生的时候,得依保险契约请求保险人给付该保险金额的请求权,这是受益人的固有权利。

同时法官认为,受益人的约定,不以具体指明为必要,特别是该保险契约已经特别载明:「受益人同时或先于被保险人本人身故,除投保人已另行指定受益人外,以被保险人之法定继承人为本契约受益人」

因此,如果保险契约指定法定继承人为受益人,纵使法定继承人于继承事实发生后抛弃继承,各继承人仍得向保险公司请求给付保险金。

小结:

抛弃继承权利来自当地民事条文规定,保险金请求权来自当地保险条文、保险契约;两者独立互不干扰,使得资产自动产生「隔离」效果。

●指定受益人的保险给付不列入遗产分配

●当地税务部门的裁决并不能拘束当地司法部门认定事实的效力

这个案例是这样的:父亲离世后遗留不动产、银行存款、保险给付,继承人为四个儿子,在分配遗产之前四人共同完成「遗产分配协议书」,其中特别载明某2张给付给两个儿子的保险给付也应该列为遗产,由四人共同继承。然而获得保险给付的二位却未给付另外二位,因此其中一位提起给付遗产的诉讼,认为依照当地税局的遗产税核定通知书、裁处书、违章案件裁罚缴款书,主张这2份保险金给付应属于被继承人的遗产。

当地法官认为,该2份保单的投保人与被保险人都是被继承人,并且指定两个儿子为身故受益人,「按条文所称受益人,指被保险人或投保人约定享有赔偿请求权之人,投保人或被保险人均得为受益人,当地保险条文第5条定有明文。故倘保险契约约定有受益人,于保险事故发生时,该受益人对于保险人即享有请求给付保险金之权利,此系依据保险契约之权利,而非基于遗产继承权。」

意思是,这二位领到保险金给付的儿子,是基于保险契约上所载明的「身故受益人」的权利,是他们的「固有权利」,所以保险给付当然不属于被继承人的财产。

至于原告提到当地税局提供的核定通知书等文件,足以证明该保单应纳入遗产,法官表示,也许可以认为当地税务部门认定这二位领到的保险给付是遗产,但是当地行政部门的裁决并不能拘束当地司法部门认定事实的效力。因为当地条文规定得很清楚:「约定于被继承人死亡时,给付其所指定受益人之人寿保险金额⋯⋯不计入遗产总额。」

此外,从当地判决书中诉外人的叙述发现,被继承人生前的确是要透过保险金做不公平的分配,从这个案例中发现,保险规划的确可以凌驾当地条文继承的分配规则,不受应继份、特留份的拘束。

小结:

超越当地条文应继份*、特留份**的规定,保险给付可以明确执行被继承人的分配意志。

应继份*是指在法定继承中,由法律直接规定的各法定继承人应得的遗产份额。应继份的一种。多数国家规定法定应继份在同一顺序的共同继承人之间平均分配。少数国家规定为不均等分。依中国继承法,同一顺序的法定继承人的法定应继份在一般情况下应均等,在特殊情况下也可以不均等。

特留份**是指被继承人必须依法留给继承人,不得自由处分的遗产份额。这是对被继承人行使权利处分自己财产的一种法律限制,源于罗马法。世界各地在享有特留份的法定继承人范围和特留份的数额上规定不尽相同。

●保险契约与当地税务条文各自独立

2020年中国台湾一则继承人缴了2000多万遗产税后,没有继承到半毛钱,受益人却另有其人的新闻出现后,引起保险界、法律界的热烈讨论。

一位禅院住持生前在确定罹患肺癌之后,2年内密集以趸缴方式购买了94张保单,类别有万能寿险、利率变动型寿险、投资型保单等等,受益人都是禅院;住持大约在购买保单7年后过世,过世后约9个月,住持的弟弟洪先生及妹妹洪女士接获当地税局寄来的遗产核定通知书,内容载明洪姓弟妹是法定继承人,94笔保单全部列入遗产范围,保险金额总计1亿6000多万元。

看起来这一笔天外飞来的1亿6000万的遗产,只要缴纳2000多万元税金就可以继承,你选择怎么做?

跟大部分人会做的决定一样,洪姓弟妹如数缴清遗产税,并持遗产税缴清证明文件,向各家保险公司申请保险金理赔,结果全数保险公司皆以「洪姓弟妹非保单受益人」为由拒绝,洪姓弟妹直接提告保险公司。提告的理由是:既然当地税务部门核定保险金是遗产,他们俩又是法定继承人,保险公司就应该依照当地税务部门核定的金额给付给他们。

当地法院审理之后认为,当地税务部门属于行政部门,当地法院不受当地税务部门课税处分的拘束;当地税务部门更非保险公司的上级主管机关,无法干涉保险契约的条文关系。

怎么会这样?

因为受益人请求保险金的权利来自保险契约,而保单是否列入遗产课税是属于当地认定的税务条文范畴,保险契约与税务条文各自独立;这么一来,保险给付就可以跳脱当地法律条文的继承限制,确实将资产给付指定的对象,甚至达到比「遗嘱」更确定的执行结果。

小结:

领取保险给付的人,未必是缴遗产税的人;透过保险受益人的指定,可以调整资产的分配。

*备注:文内法条规则等依案例发生地为依归,仅作参考,实际法条规则以实际在地为准。

(未完待续,后见顾销视角板块-《家族传承中,最不可或缺的工具(下)》)

1187

1187